Ang mga Bitcoin ETF ay T Bago. Narito Kung Paano Sila Naging Sa labas ng US

Isang pagtingin sa kung paano gumanap ang iba pang mga ETF sa buong mundo at kung ano ang talagang hinahanap ng mga mamumuhunan sa isang Bitcoin investment vehicle.

:format(jpg)/cloudfront-us-east-1.images.arcpublishing.com/coindesk/JLHC757AX5GYPF4DWXXD4AZSUY.jpg)

Ang pangangalakal para sa unang Bitcoin futures exchange-traded fund (ETF) na inaprubahan ng Securities and Exchange Commission (SEC) ay nagsimula ngayong linggo para sa mga mamumuhunan sa US, at ang Cryptocurrency market ay lumilitaw na rally sa paligid ng paglulunsad nito. Ang ProShares Bitcoin Strategy ETF (BITO) ay ang unang naglista sa New York Stock Exchange, na ang kalakalan ay magsisimula sa Martes.

Gayunpaman, mahalagang tandaan kung ano talaga ang LOOKS ng aprubadong ETF at kung gaano kalaki ang potensyal na demand para sa mga produktong ito. Ang ONE paraan upang masukat ang interes ay upang makita kung paano gumanap ang iba pang mga ETF sa buong mundo at kung ano ang talagang hinahanap ng mga mamumuhunan sa isang Bitcoin investment vehicle.

Ang artikulong ito ay bahagi ng Crypto 2022: Policy Week , isang pagtingin sa kung paano hinuhubog ng mga regulator at mambabatas ang Cryptocurrency at kung paano lumalaban ang industriya.

Ang Bitcoin ETF na inaprubahan ng SEC ay isang futures-based na mga produkto ng kalakalan at hindi nagtataglay ng alinman sa mga pinagbabatayan na asset ng Crypto . Sinusubaybayan ng isang futures-based na ETF ang isang derivative ng Bitcoin, sa halip na ang aktwal na asset. Ayon sa CoinDesk Learn , “Maaaring mag-iba ang Bitcoin futures mula sa spot price ng Bitcoin dahil sa umiiral na sentimento sa merkado, kaya maaaring paminsan-minsang masubaybayan ng mga Bitcoin futures ETF ang presyo ng Bitcoin nang hindi tumpak.”

Sa kabaligtaran, hawak ng mga spot-based na ETF ang pinagbabatayan na asset at binibigyan ang mga mamumuhunan ng direktang pagkakalantad sa mga paggalaw ng presyo ng Bitcoin. Gayunpaman, ang mga produktong ito sa pamumuhunan ay paulit-ulit na tinanggihan ng SEC.

Read More: Ano ang Bitcoin Futures ETF?

Nakatingin sa hilaga: Mga ETF sa Canada

Habang sinusubukan ng mga Amerikano na unawain ang mga epekto ng futures ETF, walang mas magandang lugar na tingnan kaysa sa Canada para sa kaibahan. Ang kapitbahay sa itaas ay mayroong ilang mga crypto-focused na ETF na nakikipagkalakalan sa Toronto Stock Exchange na may bilyun-bilyong dolyar sa mga asset na pinamamahalaan. Ang 3iQ Coinshares, Purpose Bitcoin at CI Galaxy Bitcoin ay tatlo sa pinakamalaking pondo; Ang layunin ang pinakamalaki na may $1.2 bilyon (CAD $1.64 bilyon) sa mga asset under management (AUM) noong Okt. 13.

Higit sa lahat, ang nangungunang tatlong ETF ng AUM ay direktang namumuhunan sa spot Bitcoin na may futures-based na alternatibong pagguhit sa $7.6 milyon (CAD $10.48 milyon) AUM o humigit-kumulang 0.3% ng Canadian ETF, na nagbibigay ng insight sa kagustuhan ng mga mamumuhunan.

:format(jpg)/cloudfront-us-east-1.images.arcpublishing.com/coindesk/OJVJSNRHW5AYVCWVB3ETAWFYCA.jpg)

Isang kawili-wiling katotohanan ang makikita kung titingnan natin ang mga may hawak ng Purpose at CI Galaxy ETFs. Ayon sa FactSet , ang Purpose Bitcoin ETF ay hawak ng "mga hindi kilalang entity" habang ~28% ng mga may hawak ng CI Galaxy ETF ay mga institusyon, katulad ng Bain Capital Public Equity at CI Investments.

Malamang na nangangahulugan ito na ang mga may hawak ng Layunin ay mga indibidwal na mamumuhunan o mas maliliit na tagapayo sa pamumuhunan, na naaayon sa etos ng mga kinakailangang partido. Nakatuon ang CI GAM at Galaxy sa mga institusyon, habang ang Purpose Investments Markets ang sarili bilang isang makabagong kumpanya ng serbisyo sa pananalapi ng consumer. Dahil diyan, dahil ang paglago ng Crypto ay higit na hinihimok ng retail, maaaring hindi nakakagulat na ang Purpose's ETF ay may higit sa tatlong beses na AUM ng CI Galaxy's.

Higit pa rito, inihayag kamakailan ng Purpose Investments na nag-aplay ito para sa tatlong higit pang crypto-focused na ETF kasama ang isang pribadong inaalok na pondo na nag-aalok ng pagkakalantad sa desentralisadong Finance.

Ang mga spot ETF ay pinapaboran sa buong mundo

Ang mga mamumuhunan sa buong mundo, kabilang ang sa Germany at Switzerland , ay dumadagsa sa mga produktong exchange-traded (ETPs) na sinusuportahan ng pisikal. Ang 21Shares Bitcoin ETP, na 100% ay nakalantad sa spot BTC, ay nakalista sa parehong Swiss Exchange at ilang German exchange at malapit na sa kalahating bilyong dolyar sa AUM. Katulad ng mga Canadian ETF, ang 21shares ETP ay may 100% na pagkakalantad sa iisang asset Bitcoin at may higit na demand kaysa sa kanilang mga Crypto index at multi-asset na katapat, kung saan ang pinakamalaking ay may $215 milyon sa AUM.

ONE sa mga mas bagong pasok sa mundo ng Bitcoin ETF, Brazil, ay sumama rin sa pagpipiliang batay sa lugar . Ang Bitcoin ETF ng QR Capital ay nakikipagkalakalan sa São Paulo exchange at may hawak na 100% BTC na may $41 milyon (BRL $227.5 milyon) sa AUM.

Bakit mas gusto ng mga mamumuhunan ang pisikal na suportado o spot Bitcoin ETFs?

Ayon kay Bitwise CIO Matt Hougan, ang futures ETF ay maaaring magastos ng karagdagang 5% hanggang 10% bawat taon upang ilunsad sa mga bagong kontrata sa futures sa bawat pag-expire kasama ng isa pang 1% hanggang 2% sa mga bayarin. Higit pa rito, ang mga futures ETF ay 85% lamang ang nakalantad sa pinagbabatayan ng asset, at ang natitirang 15% ay namumuhunan sa iba pang mga klase ng asset.

Sinusubaybayan ng mga Spot ETF ang presyo ng pinagbabatayan na asset nang mas malapit kaysa sa kanilang mga katapat na nakabatay sa hinaharap sa mas murang halaga, na ginagawang mas kaakit-akit ang produkto sa mga mamumuhunan na gustong direktang exposure sa Bitcoin nang walang panganib sa pag-iingat. Halimbawa, ayon sa Bloomberg , ang Horizon's Front Month Rolling Bitcoin Index ay nagbalik ng 530% sa nakalipas na dalawang taon, habang ang Bitcoin mismo ay nagbalik ng 660% sa parehong panahon.

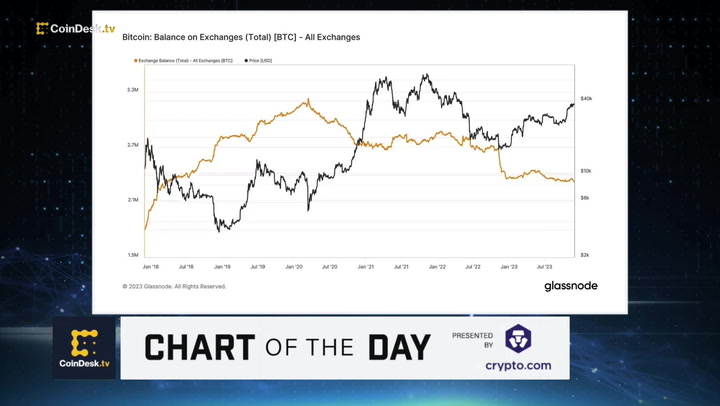

Kung titingnan natin ang ugnayan ng presyo ng Bitcoin, isang Bitcoin spot ETF (Purpose) at isang Bitcoin futures ETF (Horizon Betapro), makikita natin na ang futures ETF ay gumagawa ng sapat na trabaho sa pagsubaybay sa presyo ng Bitcoin. Gayunpaman, ang spot ETF ay nagpapanatili ng bahagyang mas malapit na ugnayan ng presyo.

Dahil ang halaga ng pagpapanatili ng spot ETF ay mas mababa kaysa sa pagpapanatili ng futures ETF, ito ay sumusunod na ang spot ETF ay magiging isang mas mahusay na opsyon para sa pagsubaybay sa presyo ng Bitcoin. Tandaan na ang correlation chart na kasama ay isinasaalang-alang ang direktang ugnayan ng presyo sa halip na isang ugnayan sa mga pagbabalik upang ipakita kung gaano kahusay na sinusubaybayan ng mga ETF ang Bitcoin sa dolyar na batayan, dahil hindi kami naghahanap ng cross-asset.

:format(jpg)/cloudfront-us-east-1.images.arcpublishing.com/coindesk/IMZRZK6SYZFVXHTFKA2VPUOORA.jpg)

Bakit naninindigan ang SEC sa pag-apruba ng hindi gaanong kanais-nais na alternatibo?

Ang chairman ng SEC ay naging tahasan tungkol sa proteksyon ng mamumuhunan at ang pangangasiwa na kasama ng mga futures Markets at iba pang derivatives. Itinuring ng Gensler na ang spot Bitcoin market ay madaling kapitan sa pagmamanipula at isang hindi lehitimong source para sa isang exchange-traded na produkto. Gayunpaman, pinagtatalunan ng Bitwise na ang regulated CME Bitcoin market ay nangunguna na ngayon sa Discovery ng presyo , na ginagawa itong isang praktikal na opsyon para sa mga spot-based na ETF.

Ang pagdaragdag ng anumang Bitcoin ETF ay matagal nang dumating sa Estados Unidos, ngunit ang umaasa na mga tagapagbigay ng ETF ay nagkaroon ng mas kaunting swerte sa ibang mga bansa, na ang France at Australia ay nagsisimula pa lamang na mag-alok ng "crypto-focused" equity funds. Ang paghawak ng stock sa mga kumpanya ng pagmimina o sa mga crypto-invested strategic na kumpanya tulad ng MicroStrategy ay naging isang butas para sa mga mamumuhunan upang makakuha ng exposure sa paglago ng industriya ng Crypto . Ang kamakailang desisyon ng Estados Unidos ay maaaring magbigay daan para sa regulasyon sa buong mundo, kung isasaalang-alang ang lubos nitong pangingibabaw sa iba pang mga Markets ng ETF .

:format(jpg)/cloudfront-us-east-1.images.arcpublishing.com/coindesk/JRWTTQ5KHNHRPJ7G4SY23ONOAU.jpg)

Bagama't ang mga futures-based na ETF ay hindi unang pagpipilian ng mga mamumuhunan, ang kumbinasyon ng Crypto at ETF ay maaaring gumawa ng malaking splash, na nagpapakilala ng bagong klase ng mamumuhunan sa parehong sektor. Isaalang-alang na ang pandaigdigang industriya ng ETF ay kasalukuyang mayroong $9.4 trilyon sa mga asset na pinamamahalaan,lumalaki sa taunang rate na 26% , habang ang market capitalization ng crypto ay nasa $2.75 trilyon – at karamihan sa halaga nito ay hawak sa mga retail exchange, sa mga trust tulad ng Grayscale ( isang kapatid na kumpanya ng CoinDesk ) o on-chain kung saan maaari itong gamitin ayon sa nilalayon. Ang US ay kumakatawan sa $5.47 trilyon sa ETF AUM, o 70% ng pangkalahatang merkado, na nagpapahiwatig na ang pag-aampon nito ng mga Crypto ETF ay maaaring hindi pa nagagawa.

Ang sapat na demand para sa futures na produkto ay maaari ding humantong sa pagdagsa ng kapital sa mga Markets ng ETF at pagtaas ng presyon ng pagbili sa BTC. Kung ang unang araw ng pangangalakal ay anumang indikasyon, ang merkado ng US ay malinaw na naghihintay para sa mas madaling pag-access sa Bitcoin. Ang BITO ETF ng ProShares ay gumawa ng higit sa $1 bilyon sa dami, ang pangalawang pinakamataas sa anumang ETF sa paglulunsad.

Higit pa rito, ang paglulunsad ng mga futures-based na ETF ay maaaring maging isang stepping stone tungo sa maturity ng Bitcoin trading Markets at sa huli na listahan ng isang spot-based na produkto. Kung sumang-ayon ang SEC sa Bitwise , na ang regulated CME market ay may pananagutan para sa Discovery ng presyo , maaaring hindi malayo ang isang wave ng mga totoong spot ETF.